本ブログでは投資の1つとしてリピートFXをすすめていますが、本当に必要なのかについて考察します。

【結論】資産運用に対する考え方で異なるが、キャッシュインを求める方にはおすすめします。

資産運用は基本的にリスクとリターンが比例します。リスクが低ければ望めるリターンも小さくなります(ローリスクローリターン)。ノーリスクハイリターン、ローリスクハイリターンはほぼ詐欺です。

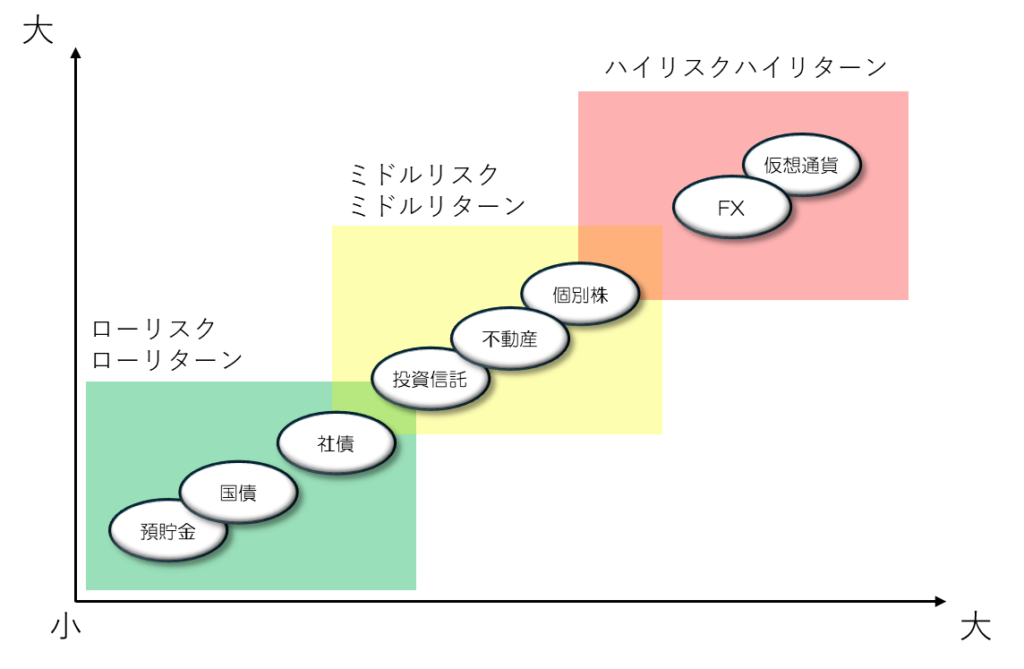

さて、資産運用というと下図のような金融商品別にリスクとリターンを分類した図を見たことある方も多いのではないでしょうか。これは一般的な傾向であって、各個の運用によって変わってきます。

特に、同じ金融商品でも投資と投機かによって大きく異なります。投資とは、長期的に何かを保有して価値を得ることで、投機とは、価格の変動を予測して売買による差額を得ることです。誤解を恐れずに言うのであれば、投資は長期保有、投機は短期売買です。ここでいう長期とは少なくとも数か月、一般的には年単位です。いわゆるデイトレーダーは短期売買なので、投機に相当します。

様々な資産運用の経験から、リピートFXは為替差益での利益がメインではあるものの、中長期的な視点で保有して為替の価値を得ていくことから、投資といえ、ミドルリスクミドルリターンに分類されると私は思います。

個別株とリピートFXどちらがおすすめ?

2024年から始まった新NISAで資産運用に興味を持った方も多いかと思います。

正直、老後の資金を備えるための資産運用であれば、インデックスの投資信託が多くの人にとって最適解だと思います。商品によりますが、長期的には年利5~10%が見込めると思っています。

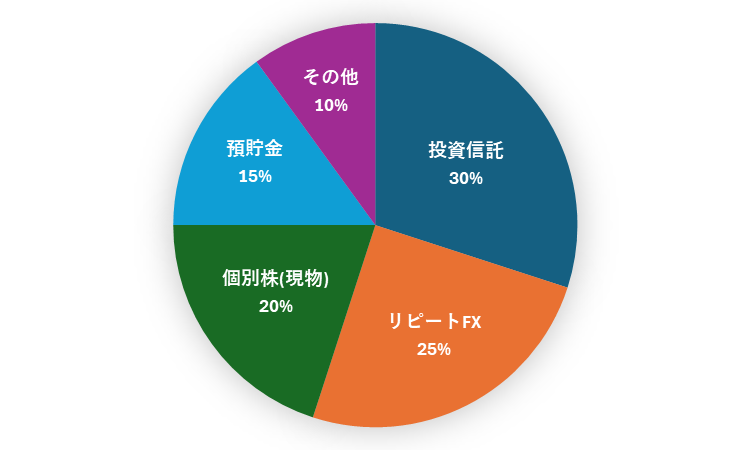

私も資産運用の柱は投資信託です。現在のアセットアロケーションは下図です。その他はFX(裁量)や仮想通貨などのハイリスクハイリターンの金融商品です。

ただ、投資信託は10年以上先で少しずつ取り崩す、または債券に変えていくというのが正攻法だと思いますので、今すぐ目に見える形でお金を手にしたい(キャッシュイン)方も多いのではないでしょうか。

投機ではなく投資という意味であれば、配当金がキャッシュインの代表です。

リピートFXは配当金に近いイメージです。そこで個別株、特に高配当株との比較をします。

<個別株の特徴>

〇配当金に加えて、株価上昇によるキャピタルゲインも期待できる。

〇新NISAの範囲で売買すれば、税金がかからない。

〇現物で保有すれば、倒産などしない限り株が無価値になる可能性は低い。

×商品数が多く、ポートフォリオを組むための企業研究が必要である。

×減配や無配による、利率低下の可能性がある。

<リピートFX>

〇配当金より高い利率が期待できる。(年利:個別株 3~4%、リピートFX10~20%)

〇商品数=通貨ペアなので、個別株と比較すると少ない。

(国内証券会社であれば20~40通貨ペア程度)

×基本的にはレバレッジをかけることになるので、ロスカットの可能性がある。(説明はコチラ)

×各国の金利政策や地政学的リスクにより、急激な変動で大きな含み損を抱える可能性がある。

(ロスカットの可能性もある)

個人的な見解になりますが、以下のイメージです。先に述べた通り、リスクとリターンは比例します。

リスク :リピートFX > 個別株

リターン: リピートFX > 個別株

個別株は大型の高配当株を握っておけば、株価が下がっても戻り、いずれ上昇していく可能性が高いです。一方、リピートFXは為替は想定するレンジの中での変動を期待するので、レンジアウトするとロスカットの可能性があります。

このリスクを受け入れた上でキャッシュインを求めるかどうかだと思います。

よって、リスクを理解した上で、年間10%以上のキャッシュインを求める方にはリピートFXがオススメといえます。

リスク管理を行えば、ロスカットの可能性を低くすることはできますので、私はリスクを受け入れた上でリピートFXを行っています。そしてリスク分散のために、リピートFXだけでなく、個別株も行っています。

皆さんのアセットアロケーション検討の参考になれば幸いです。